Ein Stablecoin bietet einen stabilen Wert gegenüber einer Referenzwährung (z.B. USD, EUR, CHF). Es sind drei Varianten für einen Stabilitätsmechanismus bei Stablecoins denkbar:

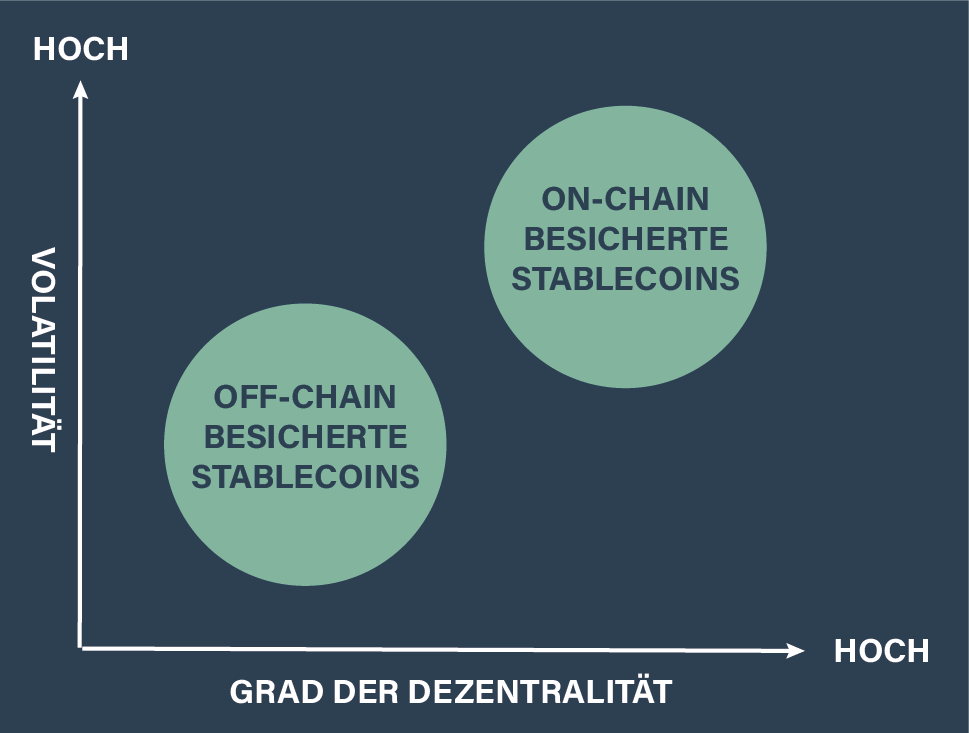

- Off-chain besichert: Off-chain besicherten Stablecoins liegen Sicherheiten aus der traditionellen Welt zugrunde – beispielsweise US-Dollar, Euro, Schweizer Franken oder auch Rohstoffe wie Gold. Die Sicherheiten befinden sich ausserhalb des Blockchain-Universums und werden in der Regel bei einer Bank hinterlegt. Es ist essenziell, dass das Volumen an hinterlegten Sicherheiten den Wert der ausstehenden Stablecoin-Tokens genau spiegelt. Investoren müssen die Möglichkeit haben, die vollständige Existenz der Sicherheiten zu prüfen, beispielsweise via unabhängige Prüfberichte von angesehenen Revisionsfirmen. Es gilt zudem zu überwachen, dass die vollständige Hinterlegung stets beibehalten wird. Historische Beispiele zeigen, dass Emittenten solcher Stablecoins den Anreiz haben, von der vollständigen Hinterlegung abzuweichen und Gelder zur Einkommensgenerierung anderweitig zu investieren. Dies führt Risiken in den Stabilitätsmechanismus ein und kann zu erhöhter Volatilität gegenüber dem Referenzwert führen.

- On-chain besichert: On-chain besicherten Stablecoins liegen Kryptowährungen als Sicherheiten zugrunde. Die Sicherheiten werden in Smart Contracts blockiert. Auch wenn als Sicherheit eine Kryptowährung (z.B. Ether) verwendet wird, so kann der Wert des Stablecoins dennoch an eine traditionelle Währung (z.B. US-Dollar) gekoppelt werden. Verändert sich der Preis der Sicherheit (Kryptowährung) gegenüber der traditionellen Währung, so erfordert der Stabilitätsmechanismus automatisch ein höheres Volumen an Sicherheiten. Zudem werden on-chain Stablecoins überbesichert, d.h., es müssen mehr Sicherheiten hinterlegt werden als der gekoppelte traditionelle Währungswert es erfordern würde. Der grosse Vorteil dieses Stabilitätsmechanismus ist die vollständige Abbildung im Blockchain-Universum und damit der hohe Grad an Dezentralität. Das Vertrauen in zentrale Parteien, wie bei off-chain besicherten Stablecoins, ist hier nicht erforderlich. Ein Beispiel eines on-chain besicherten Stablecoins ist Dai.

- Algorithmisch: Algorithmische Stablecoins nutzen ein mathematisches Modell, welches das Angebot der ausstehenden Tokens abhängig von Nachfrageänderungen erhöht oder reduziert. Dadurch soll der Wert zu einer Referenzwährung stabil gehalten werden. Sicherheiten werden keine hinterlegt. Das Angebot zu erhöhen, um den Preis zu drücken, kann einfach geschehen. Schwieriger ist es, das Angebot zu reduzieren, um den Preis zu erhöhen – denn dafür müssten Stablecoin-Einheiten im Besitz der Investoren zerstört oder zurückgefordert werden. Um letzteres Problem zu lösen, haben gewisse Projekte versucht, Obligationen auszugeben und gegen Tokens auszutauschen. Die Obligationen beinhalten ein Versprechen für künftig zusätzliche Stablecoins. Die Funktionsfähigkeit solcher algorithmischen Stablecoins ist in der Industrie stark in Frage gestellt, da bis heute hat noch kein Projekt einen anderweitigen Beweis geliefert hätte (siehe dazu auch Berentsen & Schär (2019)). Im Gegenteil: Im Mai 2022 hat das Stablecoin-Projekt Terra Luna weltweit für Schlagzeilen gesorgt. Der algorithmische Stablecoin (UST) konnte seine 1:1 Anbindung an den US-Dollar aufgrund zu hoher Verkaufsaktivität nicht halten und hat aufgrund anschliessender Panikverkäufe innert weniger Tage seinen vollständigen Wert verloren. Die vorherige Marktkapitalisierung von fast 20 Milliarden USD kollabierte vollständig. Da der Stablecoin mit seiner hohen Marktkapitalisierung zu den Top-10 Kryptowährungen zählte, hatte dies auch wesentliche Implikationen auf die Preisentwicklung anderer Kryptowährungen im Frühling 2022. Die grundsätzliche Funktionsfähigkeit algorithmischer Stablecoins ist nach dem Zerfall von Terra Luna noch stärker in Frage zu stellen. Der Fokus der folgenden Abschnitte richtet sich deshalb ausschliesslich auf besicherte Stablecoins (off-chain oder on-chain).

Off-chain besicherte Stablecoins gelten als zu einem hohen Grad zentralisiert und bringen Abhängigkeiten von der ausgebenden Partei mit sich. Das Gegenparteirisiko ist äusserst hoch. Die ausgebende Partei ist bei off-chain Stablecoins zudem vom Wohlwollen der Banken sowie deren nationalen Behörden abhängig und befindet sich damit in einer verwundbaren Position. On-chain Stablecoins sind dagegen dezentral und damit transparenter aufgebaut. Transaktionen werden automatisiert abgewickelt. Da als Sicherheit jedoch eine Kryptowährung verwendet wird, muss deren Volatilität in den Stabilitätsmechanismus eingebaut werden. Die daraus resultierende Überbesicherung ist teuer (die Vermögenswerte könnten anderweitig verwendet werden). Zudem kann auch mit einer Überbesicherung nicht garantiert werden, dass zu grosse Preisschwankungen in der Kryptowährung nicht zu Preisschwankungen im Stablecoin führen.

Eine wichtige Abgrenzung gilt es noch zu machen: Die Stablecoins werden als «besichert» beschrieben. In der traditionellen Finanzwelt würde dies oft bedeuten, dass ein Investor auf die Sicherheit zugreifen kann, sollte es notwendig sein. So hat eine Bank beispielsweise ein Anrecht auf die unterliegende Immobilie, wenn ein Kunde seine besicherte Hypothek nicht mehr finanzieren kann. Bei Stablecoins ist die Ausgangslage eine andere: Ein Investor hat in der Regel keinen Anspruch auf Auslieferung der unterliegenden Sicherheiten. In diesem Sinne sind die Stablecoins nicht besichert («collateralized»), sondern lediglich an den Wert der Sicherheit gekoppelt («pegged»).

Quellen

Kurt, L. & Kurt, D. (2022). Digitale Assets & Tokenisierung. Wiesbaden: Springer Gabler

Berentsen, A., & Schär, F. (2019). Stablecoins: The quest for a low-volatility cryptocurrency. In A. Fatás, The Economics of Fintech and Digital Currencies (S. 65-74). London: CEPR Press.